ベンチャーキャピタルの投資とスタートアップの資金調達の関係

ベンチャーキャピタル(VC)は、将来有望と見込まれる起業アイディアや技術シーズに先行投資を行い、IPOやM&Aを通じてリターンを得ることを目指します。資金の提供先であるスタートアップにとってVCは、創業・起業を成功させるためのファイナンスをはじめとした不足する経営リソースを提供してくれる存在です。

双方のメリットにもとづき形成されるスタートアップのエコシステムについて、その仕組みとプレーヤー、投資の流れなどについて解説します。

1-1.VCはスタートアップに出資して会社の株式を取得する

1-2.VCがスタートアップに資金を提供する仕組み

1-3.VCのもうひとつの役割

2.スタートアップの資金調達

2-1.スタートアップのファイナンスとは

2-2.スタートアップの成長ステージと投資ラウンド

3.まとめ

ベンチャーキャピタル(VC)とは

ベンチャーキャピタル(VC)は、以下の流れのなかでリターンを得ることを目的とし、主に創業・起業期の会社に投資を行う主体のことを指します。

- 創業・起業期の会社に出資する形でその会社の株式(潜在株式含む)を取得する。

- 会社は出資された資金を使って会社の価値(株価)を数年から10年前後の期間で急成長させることを目指す。

- 会社が成長しIPO(株式上場)したところでVCは株式を売却し、出資した額と売却時点の株価の差額を利益(キャピタルゲイン)として獲得する。または、会社を売却(M&A)して売却益から分配を受ける。

VCの投資した会社がIPOやM&Aを行うことをエグジット(Exit)といいます。この時点でVCが獲得する利益のROI(投資収益率)は数十倍から数千倍になることもあり、これこそが、成功するかどうかわからない起業家にVCが投資(出資)をする理由です。

VCが出資する創業・起業期の会社が手掛けるビジネスは、短期間での成長性を期待できることが必須です。既存のビジネスの後追いでは急成長を達成することは難しく、新たな市場を創り出す革新性や技術的なインパクトを持った新しいビジネスがVCの投資先として選ばれます。VCが投資対象とする会社のことをスタートアップといいます。

VCはスタートアップに出資して会社の株式を取得する

創業・起業期の会社は初期投資やビジネスが軌道に乗るまでの運転資金が必要であり、事業化が成功し、利益を生み出せるようになるまでには時間がかかります。そのタイミングに資金を投入するのがVCです。スタートアップはVCから得た資金を元手として、設備や優秀な人材の獲得に投資してビジネスを成長させていきます。

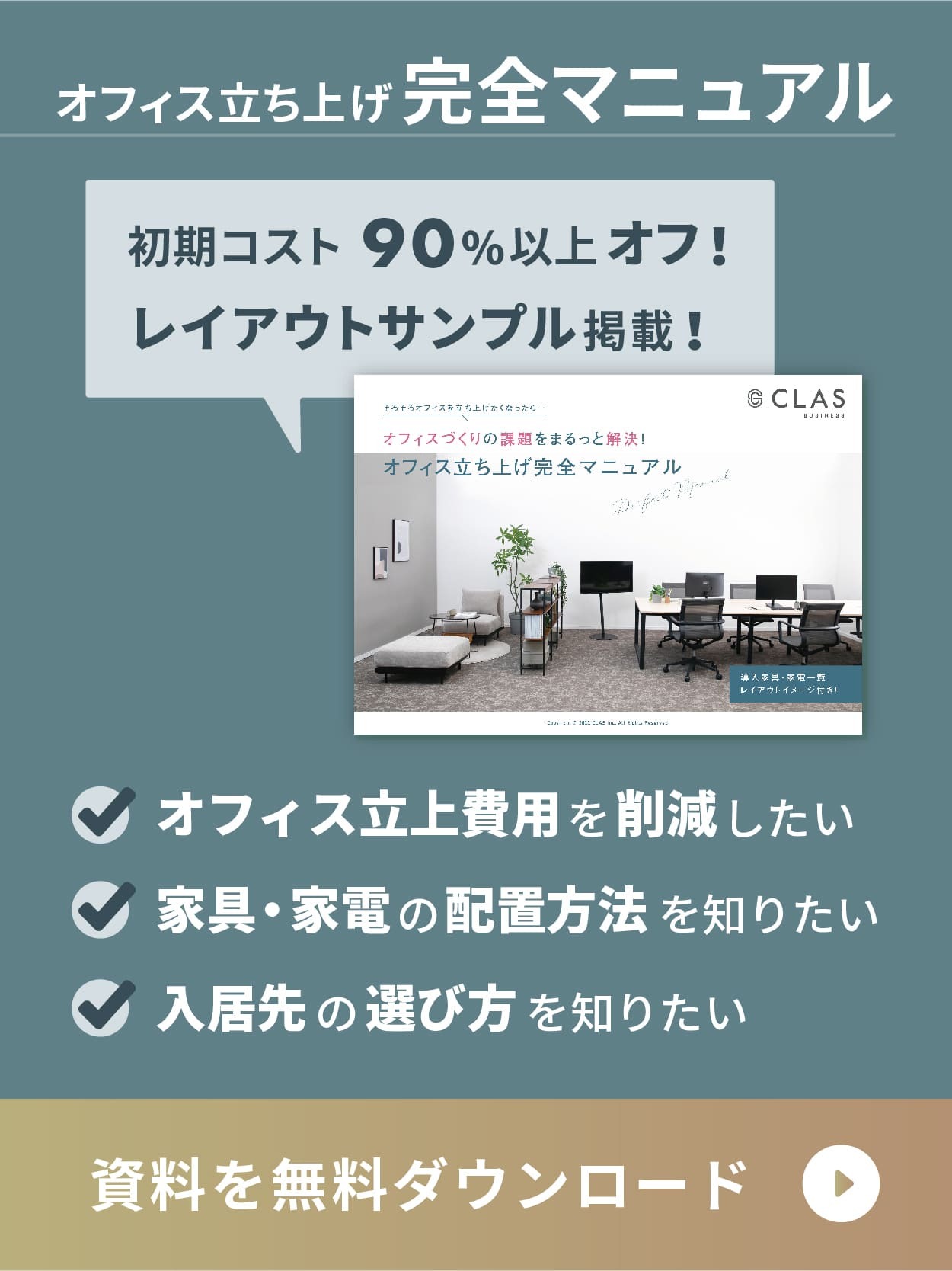

VCは出資の対価として株式という形で会社の持ち分を得ます。株式を得ることでVCが手にするのは、スタートアップの発行済み株式総数のうち、保有する株式の割合分だけの資産に対する権利です。スタートアップが順調に利益を積み上げ、会社の価値を十分に高めた時点でエグジットすれば、VCは投資した額の何倍もの利益を獲得できます。

上の図は、VCが利益を得られるイメージを単純化したものです。設立直後にVCが100万円をスタートアップに投資し、会社の価値が10億円になった段階でエグジットした場合のVCが獲得する利益を示しています。

現実的には、設立直後のプレーヤーはエンジェル投資家かもしれませんし、VCからの出資は複数回にわたって行われ、それに応じて持株比率は変動します。投資の規模としても100万円は少額であり、時価総額10億円はマザーズ上場の最低基準なので実際にはその何倍、何十倍という金額でエグジットすることが一般的です。

VCがスタートアップに資金を提供する仕組み

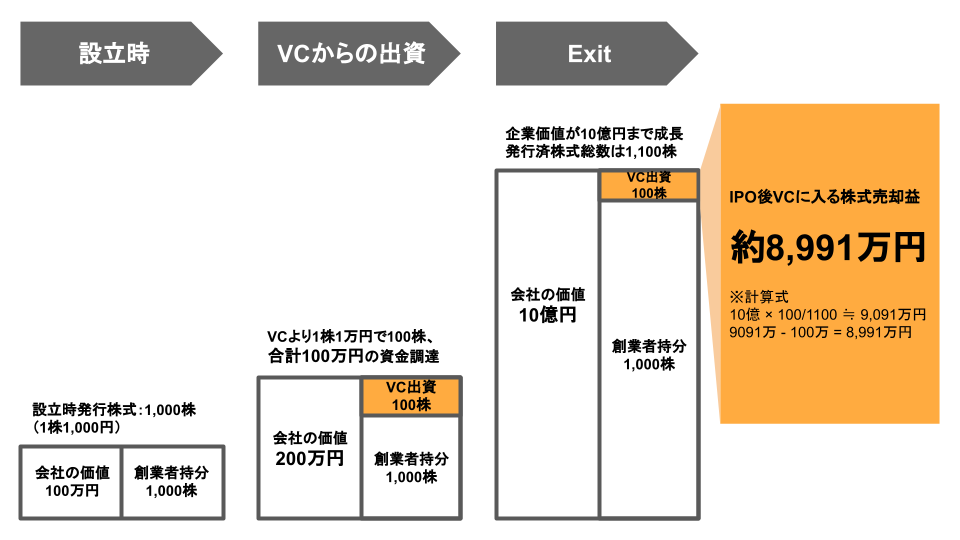

VCがスタートアップに提供するのは事業成長のための資金です。その資金は投資家から集められたものであり、VCはそれをスタートアップに投資して運用する役割に位置づけられます。

集められる資金はファンド(投資事業有限責任組合)として組成され、VCはGP(無限責任組合員)として資金の管理・運用を行います。ファンドに資金を提供する投資家をLP(Limited Partners:投資事業有限責任組合員)とよびます。

ベンチャーキャピタル(VC)は、広義にはLPとGPを含みますが、狭義にはGPのことを指します。VCは出身母体により以下のように分類できます。

VCの種類

種類別の代表的なVCには以下のような企業があげられます。

【独立系】

親会社など事業母体を持たない独立系のVCです。国内の代表的な独立系VCとしては以下のような企業があげられます。

- ジャフコ

- グロービス・キャピタル・パートナーズ

- サムライインキュベート

- フューチャーベンチャーキャピタル

- 日本ベンチャーキャピタル

【金融系】

銀行や証券会社などを母体とするVCです。

- 三菱UFJキャピタル

- SMBCベンチャーキャピタル

- ニッセイキャピタル

- SBIインベストメント

【CVC:Corporate Venture Capital(事業会社系)】

事業会社が運営するVCです。自社の事業とのシナジーを目的とする戦略的な投資を行います。

- NTT ドコモ・ ベンチャーズ

- Z Venture Capital(Yahoo! Japan LINE)

- 電通イノベーションパートナーズ

- サイバーエージェント・キャピタル

【大学系】

大学・研究機関は先端技術に絡む多数の知的財産を保有し、大学発のスタートアップを中心に資金提供やインキュベーションを行っています。民間や国との産学官連携の取り組みも活発です。

- 東京大学協創プラットフォーム開発(東大IPC)

- 東京大学エッジキャピタル(UTEC)

- 京都大学イノベーションキャピタル

- 慶応イノベーション・イニシアチブ

【政府系】

中小企業育成や産業振興、インバウンドの促進など、国の政策を背景としたベンチャー支援を行っています。大学や民間企業と連携するケースも多く、官民ファンドとして大きな資金を動かしています。

- 中小企業投資育成(中小企業基盤整備機構)

- DBJキャピタル(日本政策投資銀行グループ)

- INCJ(産業革新機構)

- J COOL JAPAN FUND(海外需要開拓支援機構)

- REVIC(地域経済活性化支援機構)

【海外系】

世界規模で投資を展開するVCは、VC黎明期から世界的なユニコーンを支援してきた実績を持っています。

- Sequoia Capital

- Kleiner Perkins Caufield Byers(LPCB)

- Accel

- 500startups

VCのもうひとつの役割

VCは、それまでの投資経験からスタートアップが成長するためのノウハウを蓄積しています。VCの最大の目的は調達した株式からキャピタルゲインを得ることですが、それを達成するために、資金調達や人事戦略、事業戦略など企業としての成長に向けたさまざまな側面をサポートする役割も担っています。また、サポートする役割は投資先としての経営をモニタリングする機能と表裏一体の関係にあります。

このような形で、VCが投資先スタートアップのマネジメントに関与していくことをハンズオンと呼び、場合によっては、VCから取締役やCxOをスタートアップに派遣することも行われます。

スタートアップの資金調達

VCからの投資はスタートアップにとって資金調達手段のひとつであり、エクイティファイナンスであることが、VCがエグジットの段階で大きな利益を得られる理由です。

スタートアップの資金調達手段としてのエクイティファイナンスについて解説します。

スタートアップのファイナンスとは

企業の資金調達には以下のような方法があります。

| エクイティファイナンス | 株式 | 基本的に返済の必要なし。株式取得者は株式会社に対して一定の権利をを取得するケースが大半。 |

| 新株予約権 | ||

| デッドファイナンス | 社債 | 一定の金利を加えて返済するケースが多い。 |

| ローン | ||

| その他 | 補助金・助成金 | 返済の必要はないが、資金の用途などに制約が多い。 |

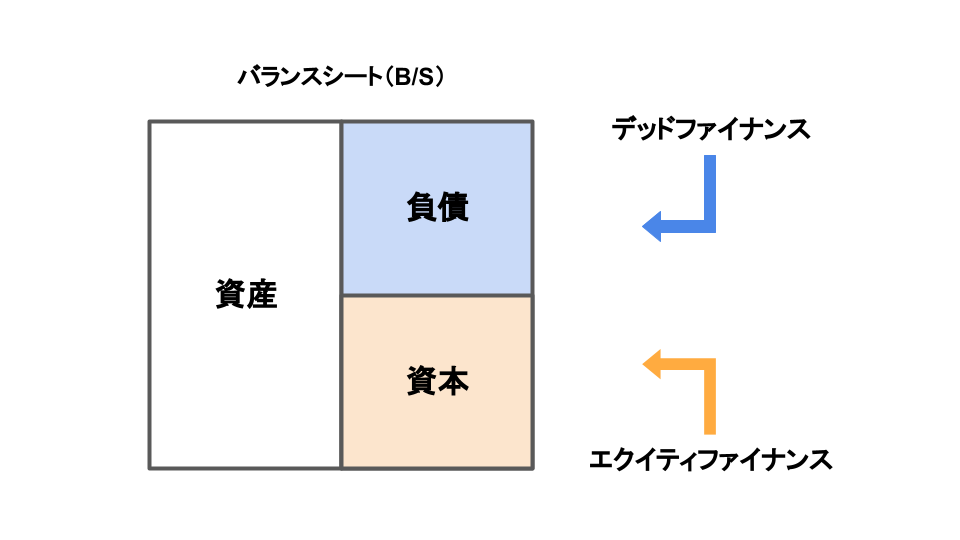

上記のファイナンスの種類はバランスシート上で表すと下図のような資金の性質を持ちます。負債は返済が必要であり、補助金は一時的な資産の増加になりますが、それ自体は増えることがありません。一方、会社の資本金は会社の成長とともに利益を積み上げることで増加させることが可能で、株式という持ち分をもとに分配することができます。

エクイティファイナンスとは

エクイティファイナンスは株式を発行することで会社の持ち分を第三者に譲り渡し、資金を得る代わりに配当や持ち株数に応じた議決権など、会社に対する一定の権利を株主に与えるということです。

創業者が持株比率を下げることは会社の意思決定に対するパワーを減少させることになるので、どの程度の株式を新たに発行し資金を調達していくかを決めること、すなわち、資本政策がスタートアップにとって極めて重要です。

また、未上場起業であるスタートアップの株式には公開企業のような明確なコンセンサスがないため、会社の価値を発行済株式数で割ったものが株価となります。その際に企業価値をどの程度と評価するかをバリュエーションといい、スタートアップがどの程度の規模で資金調達したいか、VCが投資対象とするスタートアップのバリュエーションをどの程度とするかによって投資金額と取得株式数が決まります。

見積もった投資前の会社の価値をプレ(Pre-money valuation)とよび、それを発行済株式総数で割ったものを1株あたりの価格として、提供する資金分の新たに発行された株式を獲得します。

VCからの資金により増資したあとの企業価値はポスト(Post-money valuation)といわれ、プレに調達金額を足したものです。ポストはVCの持株比率を計算するための分母となります。

数年から10年前後のスパンで成長を遂げたスタートアップがエグジットのタイミングを迎える時点で、IPOやM&Aを行うことで会社の価値を確定し、投資時点の株価と公開後の株価の差額を持ち株数に応じて受け取るのがVCが投資を行う目的です。

デッドファイナンス

デッドファイナンスは一般的に借入れ金であることから、元本と金利を合わせて返済するケースが多いです。そもそも、融資を行う金融機関側は借り手の信用力をもとに融資の可否を決定するため、実績のないスタートアップにとっては不向きな資金調達手段です。借入れができたとしても、返済のために定期的なマイナスの資金が発生することは、キャッシュフローが予測できないスタートアップにとっては資金繰りに打撃を与える可能性が高まります。

スタートアップがデットファイナンスを活用する局面としては、資本政策の点からエクイティファイナンスを利用したくない場合など、エグジットが検討されるフェーズなどに限られます。

一方、政府系金融機関は被災者や事業承継、創業者などに向けた資本性ローンという金融商品を扱っており、スタートアップが活用できるデットファイナンスの方法です。返済期限一括返済の金利のみ月額払いという返済プランとなるため、初期のステージにあるスタートアップも利用を検討してみる価値があります。

補助金・助成金

国庫からの補助金や助成金は、エクイティファイナンスやデットファイナンスと異なり経営権や資金繰りに影響を与えない資金調達方法です。しかし、支給対象や要件、資金の用途などが詳細に規定されていること、また、補助金・助成金の給付は事業期間終了後と後払いになる点を認識しておく必要があります。

補助金・助成金のプログラムに沿ったビジネスプランであれば、他の資金調達方法と併用しながら資金を拡充できるため、利用価値の高い資金調達方法のひとつとなります。創業者向けの補助金・助成金は国だけでなく、市区町村レベルで数多くの種類があるため広く情報を集めてみることをおすすめします。

スタートアップの成長ステージと投資ラウンド

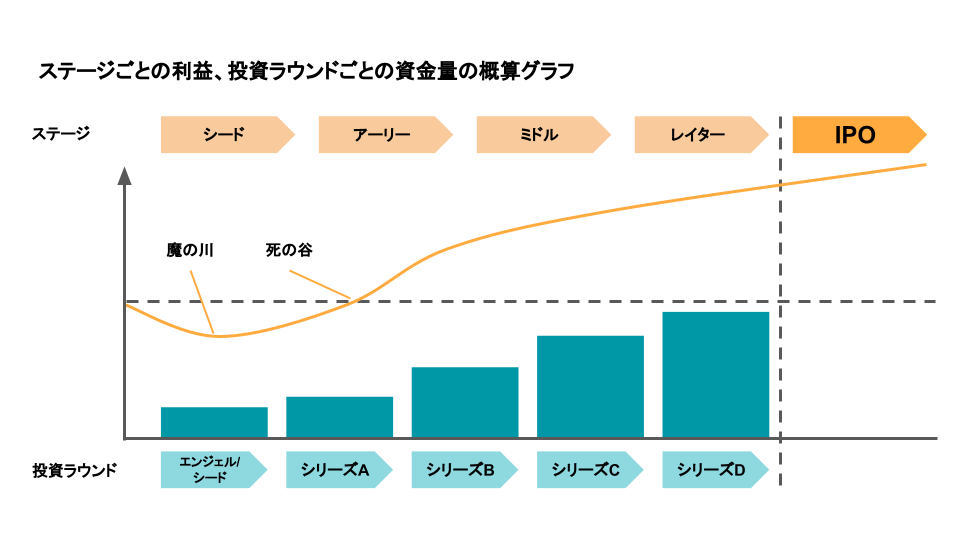

VCからの資金調達はスタートアップの成長ステージに合わせて複数回行われ、回を重ねるごとに、VCからの投資金額は増えていきます。

スタートアップの成長ステージはシードステージ、アーリーステージ、ミドルステージ、レーターステージの4つの段階に分けられます。資金調達の局面は投資ラウンドといわれ、エンジェル / シードラウンド、シリーズA、B、C~、といった呼び方をすることが一般的です。

各ステージとラウンドは段階ごとに明確な線引があるわけではなく、スタートアップがそれぞれのステージに留まる期間やVCが投資をするタイミングは、必ずしも上記の図に示すような形に進むとは限りません。

成長ステージの最初の段階ほど立ち上げようとするビジネスの成功確率は不透明であり、ステージをクリアするごとに成功する確実性は増していきます。それに合わせてスタートアップのバリュエーションも高まっていくため、成長ステージの後期になるほど投資して手に入れることができる株式は割高になります。

通常、複数回に分けて行われるVCのスタートアップに対するエクイティファイナンスのうち、投資をするタイミングが成長ステージの早期であるほどハイリスクハイリターンの投資となり、早い時期に株式を取得したほうが大きなキャピタルゲインを期待できます。

シードステージ

スタートアップの初期の段階は、自己資金や友人・家族からの資金提供などを元手として、ビジネスの種となる最初の実績を作る段階です。新たなビジネスのアイディアや革新的な技術は多数存在しますが、それが市場性のあるプロダクトとなるのは極少数です。研究開発や新しい技術を製品化につなげるまでのシード期に訪れる困難や障壁を「魔の川」といいます。

この段階のスタートアップへの資金提供者として、個人資産をもとに数百万から数千万円といった規模で投資を行うエンジェル投資家をあげることができます。エンジェル投資家は起業経験者や経営者であることが多く、ハイリスクハイリターンの投資を行うとともに起業家を支援するマインドがモチベーションであることも少なくありません。

また、大学や公共セクターのVC、CVCなどを中心にインキュベーターやアクセラレーターというシードステージのスタートアップを支援する役割を持った機関が存在します。インキュベーターは研究開発施設を提供するなど、起業に際し不足するリソースを支援する役割を果たしています。アクセラレーターは事業計画の募集・選抜を行ったうえで、数週間〜数ヶ月の短期間にビジネスアイディアのブラッシュアップを支援するプログラムを提供します。

アーリーステージ

製品化、アイディアの市場化の目処が付き、本格的に会社として事業を行う体制をつくり始める段階です。顧客に対して安定的にプロダクトやサービスを提供するためには、会社組織としてのリソースが圧倒的に不足しており、売上は立ち始めるものの黒字化は結びつかない状態です。この時期に力尽きて失敗するケースは「死の谷」といわれます。

このステージではPMF(プロダクトマーケットフィット)※を達成しているため、事業化に向けての足りないリソースを獲得するためのVCからの資金提供が本格化する段階であり、資金調達の規模は数億円~十数億円と大きく増加します。アーリーステージで始まるVCからの資金調達はシリーズAと呼ばれますが、シードからシリーズAの資金調達に成功する割合は1〜2割ほどであるというデータがあります。

※PMF(Product Market Fit:プロダクトマーケットフィット):商品やサービスが顧客ニーズを満たし、市場に受け入れられている状態

ミドルステージ・レイターステージ

ビジネスが安定的な収益を生むようになり、黒字化の目処とエグジットに向けた成長を目指す段階です。組織体制の充実や事業拡大に向けたマーケティングに多くの資金を投入する必要があり、シリーズC、シリーズDなど段階的に資金調達を行います。成長スピードを加速するためにアクセルを踏んでいく局面に入り、資金調達の規模は数十億円に膨らみます。エグジットが視野に入ってくる段階がレイターステージです。

まとめ

VCがスタートアップに投資して利益を得る仕組みと、スタートアップ側が受けた出資をもとに成長を図る過程について解説しました。実際には、バリュエーションの方法やIPOに際しての規定、資本政策を考える上での発行株式の種類など、専門知識がないと理解できないのがスタートアップのエコステムです。

また、VCからのスタートアップへの投資は、それぞれのVCが形成するコミュニティーのなかでの人的つながりをもとに結びつきができるケースが多いといわれ、中の人にならないとわかりにくいのがスタートアップの世界でもあります。

スタートアップとVCの関係は結婚に例えられ、お互いにエグジットという最終ゴールに向けて苦労をともにするパートナーとなります。